Các mô hình tiếp diễn (Continuation patterns) trong đầu tư Forex

Tin tức - Sự kiện

Các mô hình tiếp diễn là mô hình giá xuất hiện sau khi xu hướng đã gần như khôi phục chiều diễn biến của nó. Xu hướng không đảo chiều.

Các mô hình tiếp diễn có thể được tạo thành từ bất cứ phần nào của xu hướng. Chúng là dấu hiệu cho thấy một sự tạm ngừng trong diễn biến thị trường.

Quy tắc chung:

- Mô hình tiếp diễn càng lớn thì biến động giá tiếp theo đó càng đáng kể. Chiều cao của mô hình giá cho thấy sự biến động còn chiều rộng của mô hình giá cho thấy thời gian để tạo thành nó.

- Mô hình giá càng mất nhiều thời gian để tạo thành thì càng có vai trò quan trọng.

- Xu hướng tiếp diễn cần được xác nhận bởi khối lượng giao dịch. Sự sụt giảm khối lượng giao dịch xác nhận rằng một mô hình giá đang được tạo thành; khối lượng cần tăng lên trước và ngay sau điểm phá vỡ.

- Dấu hiệu đảo chiều đầu tiên là sự phá vỡ một đường xu hướng quan trọng.

- Tạo thành một mô hình tiếp diễn mất ít thời gian hơn một mô hình đảo chiều.

- Không phải lúc nào thị trường cũng đạt 100% mức giá mục tiêu.

- Những dấu hiệu của một mô hình giá là đáng tin cậy nhất khi được tạo thành trên khung thời gian từ 4 giờ trở lên.

Price Channel

Khi hai đường nối các mức đỉnh và mức đáy nằm song song với nhau và thể hiện biên độ trên và dưới của một biến động giá, chúng tạo thành mô hình Kênh giá.

Kênh giá có thể có chiều đi lên hoặc đi xuống.

Bất cứ khi nào mức giá xuống thấp tới đường biên độ dưới của kênh giá, nó sẽ được hỗ trợ và nhóm người mua bắt đầu đẩy thị trường đi lên.

Bất cứ khi nào mức giá lên cao tới đường biên độ trên của kênh giá, nó sẽ gặp phải kháng cự từ nhóm người bán, những người bắt đầu đẩy thị trường đi xuống

Nếu bất cứ đường biên độ nào của kênh giá bị phá vỡ thì thị trường sẽ biến động với biên độ tương đương với chiều rộng của kênh giá mới cùng chiều với sự phá vỡ đó. Điểm A trong Hình 41 là điểm phá vỡ mà sau điểm đó, thị trường diễn biến một khoảng tương đương với H và tạo thành một kênh giá mới.

Sau điểm phá vỡ, đường kháng cự trở thành đường hỗ trợ.

Độ dốc của kênh giá cũng đóng một vai trò quan trọng. Nếu kênh giá có độ dốc lớn (các đường xu hướng đều dốc) và giá diễn biến bên trong kênh giá thì bạn chỉ nên giao dịch theo xu hướng của kênh giá. Kênh giá càng dốc, thì việc mở một trạng thái ngược chiều diễn biến của kênh giá càng bất hợp lý.

Triangle

Các tam giác là mô hình tiếp diễn phổ biến nhất. Đây là mô hình cơ bản của phân tích kỹ thuật.

Các tam giác được sử dụng rộng rãi và có những đặc điểm khá nổi bật. Chúng ta sẽ nghiên cứu ba loại tam giác: đối xứng, hướng lên và hướng xuống.

Lưu ý !!! Những tam giác này có thể đồng thời là mô hình tiếp diễn và đảo chiều.

Symmetrical triangle

Tam giác đối xứng là sự kết hợp của các đỉnh và đáy được nối với nhau bằng các đường hỗ trợ và kháng cự hội tụ, các đường này tạo thành một tam giác cân. Tam giác này nằm ngang, có thể hơi nghiêng một chút.

Chúng ta sẽ nghiên cứu một tam giác xuất hiện trong một diễn biến cùng chiều. Ví dụ: Tam giác đối xứng hướng lên (Tam giác hướng xuống tương tự)

Mô hình Tam giác đối xứng được tạo thành như thế nào?

Sau khi đã tăng được một khoảng thời gian nhất định (sóng 1), giá chạm tới một ngưỡng chặn mạnh và không thể vượt qua được. Các nhà kinh doanh đóng các trạng thái mua của mình và bên bán bắt đầu bán ra.

Sóng 2 là dấu hiệu thị trường đảo chiều, nhưng giá vẫn không thể đạt tới mức đáy trước đó do bên mua nôn nóng mua vào và tham gia thị trường.

Sau đó, giá lại cố gắng vượt qua mức đỉnh trước đây (sóng 3) và khi đó, bên bán lại nhanh chóng tham gia thị trường và bán ra. Nếu bạn nối các đỉnh và đáy với các đường hỗ trợ và kháng cự, bạn sẽ có một hình tam giác.

Tình thế thị trường sẽ tự lặp lại; sóng 4 (sóng giảm) kết thúc thậm chí còn sớm hơn sóng trước đó và là dấu hiệu cho thấy những thành phần tham gia thị trường đang sốt sắng mua vào.

Sóng 5 (sóng tăng) phá vỡ các đường cạnh của tam giác và hoàn thiện mô hình giá.

Đặc trưng:

- Có một ngưỡng hỗ trợ hoặc kháng cự mạnh.

- Được tạo thành từ 5 sóng.

- Bạn cần có hai điểm dao động cao nhất và hai điểm dao động thấp nhất để tạo thành một tam giác.

- Cạnh trên của tam giác cần nằm ngang. Có thể có độ dốc nhỏ theo chiều đi xuống.

- Giá sẽ cắt qua tam giác từ một cạnh xuyên sang cạnh đối diện trong khi phản ánh diễn biến thị trường thực tế.

- Nếu L là chiều cao của tam giác, sự phá vỡ là chính xác khi nó diễn ra trong khu vực nằm giữa 2/3 L và 1/3/ L tính từ dưới tam giác lên. Sự phá vỡ diễn ra trong khu vực từ ½ L và ¾ L. Sự phá vỡ nằm ngoài khu vực này là không chính xác.

- Để bắt đầu một giao dịch tại thời điểm phá vỡ, hãy đặt mức cắt lỗ của bạn dưới ngưỡng chặn mạnh vừa bị phá vỡ (nếu bạn mở trạng thái mua) hoặc trên ngưỡng đó (nếu bạn mở trạng thái bán). Mục tiêu giá là chiều cao của đáy tam giác tính từ điểm phá vỡ. Thị trường sẽ đạt được ít nhất 75% mục tiêu giá.

- Sau thời điểm phá vỡ, giá có thể quay lại mức phá vỡ để từ đó tiếp tục đi theo xu hướng của quá trình này. Các cạnh tam giác càng ít dốc thì khả năng giá quay trở lại càng cao.

Ascending triangle

Tam giác hướng lên cũng tương tự như một tam giác đối xứng, nhưng có điểm khác là cạnh trên của nó (đường kháng cự) nằm ngang. Mô hình này cho thấy thị trường đang ở trong tình trạng cầu lớn hơn cung; vì vậy sẽ có một điểm phá vỡ ở trên cao.

Tam giác đi lên có thể được coi là một mô hình đảo chiều. Đặc tính đảo chiều của mô hình này không được thể hiện rõ như trong trường hợp tam giác đối xứng. Vì vậy, các đặc trưng của mô hình tam giác hướng lên còn phụ thuộc vào việc nó được tạo nên trên phần nào của xu hướng.

Mô hình tam giác hướng lên được hình thành như thế nào?

Sau khi đã tăng được một khoảng thời gian nhất định (sóng 1), giá chạm tới một ngưỡng chặn mạnh mà bên mua không thể vượt qua được.

Bên bán cố gắng kéo giá trở lại (sóng 2).

Nhưng giá không thể chạm mức thấp nhất trước đó nữa bởi bên mua nôn nóng mua vào và đẩy thị trường lên cao (sóng 3).

Giá nhảy vọt lên một ngưỡng chặn mạnh và gặp ngưỡng kháng cự của bên bán (sóng 4).

Sóng thứ tư không thể chạm tới đáy trước đó, và bên bán bắt đầu đẩy thị trường đi lên, sóng 5 phá vỡ ngưỡng chặn mạnh và hoàn thành mô hình giá.

Đặc trưng:

- Có một ngưỡng hỗ trợ hoặc kháng cự mạnh.

- Được tạo thành từ 5 sóng.

- Bạn cần có hai điểm dao động cao nhất và hai điểm dao động cao nhất để tạo thành một tam giác.

- Cạnh trên của tam giác cần nằm ngang. Có thể có độ dốc nhỏ theo chiều đi xuống.

- Giá sẽ cắt qua tam giác từ một cạnh xuyên sang cạnh đối diện trong khi phản ánh diễn biến thị trường thực tế.

- Nếu L là chiều cao của tam giác, sự phá vỡ là chính xác khi nó diễn ra trong khu vực nằm giữa 2/3 L và 1/3/ L tính từ dưới tam giác lên. Sự phá vỡ diễn ra trong khu vực từ 1/2 L và 3/4 L. Sự phá vỡ nằm ngoài khu vực này là không chính xác.

- Để bắt đầu một giao dịch tại thời điểm phá vỡ, hãy đặt mức cắt lỗ của bạn dưới ngưỡng chặn mạnh vừa bị phá vỡ. Mục tiêu giá là chiều cao của đáy tam giác tính từ điểm phá vỡ.

- Sau thời điểm phá vỡ, giá có thể quay lại mức phá vỡ để từ đó tiếp tục đi theo xu hướng của quá trình này.

Descending triangle

Tam giác hướng xuống là nghịch đảo của mô hình tam giác hướng lên. Cạnh dưới của nó (đường hỗ trợ) nằm ngang. Sau khi mô hình tam giác hướng xuống được tạo thành, thị trường tiếp tục xu hướng đi xuống. Sự tạo thành mô hình tam giác hướng xuống đáp ứng mọi điều kiện giống như đối với mô hình tam giác hướng lên.

Expanding triangle

Tam giác mở rộng là một mô hình giá hiếm gặp so với mô hình tam giác đối xứng. Nó được tạo từ các đường hỗ trợ và kháng cự phân kỳ. Mô hình tam giác mở rộng thường xuất hiện sau một sự phá vỡ ngược chiều với xu hướng trước đó. Không có quy tắc giao dịch cụ thể nào đối với mô hình này.

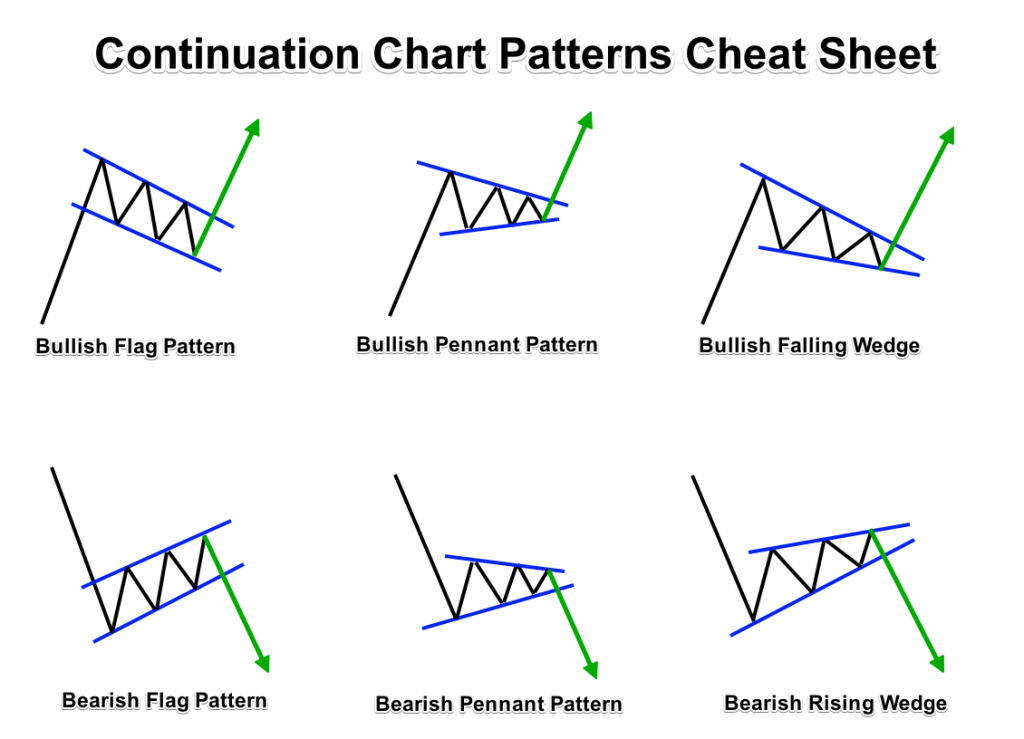

Wedge

Mô hình cái nêm là một tam giác hướng đầu về phía chiều diễn biến của xu hướng trước đó. Mô hình giá này có các điều kiện tạo thành tương tự như mô hình tam giác đối xứng.

Mô hình cái nêm có thể đồng thời được coi là mô hình tiếp diễn và đảo chiều. Nếu mô hình này xuất hiện tại giai đoạn cuối của một diễn biến lớn thì nó là dấu hiệu cho thấy thị trường đang yếu đi. Các quy tắc của một mô hình đảo chiều cũng tương tự như với một mô hình tiếp diễn.

Mô hình cái nêm được tạo thành như thế nào?

Chúng ta hãy cùng xem xét mô hình cái nêm theo chiều đi lên. Các quy tắc giao dịch cho mô hình cái nêm theo chiều đi xuống cũng tương tự như vậy.

Khi giá tăng và tiến gần tới một ngưỡng chặn mạnh, nó bắt đầu giảm tốc. Trước khi giá chạm tới ngưỡng chặn mạnh đó, bên bán sốt sắng sẽ điều chỉnh mức giá (sóng 1).

Sau đó xu hướng được khôi phục và những bên mua lại đẩy giá lên một đỉnh mới (sóng 2).

Sau đó bên bán lại khiến thị trường đảo chiều (sóng 3), nhưng giá không thể quay trở lại mức đáy trước đó do bên mua đã trở nên tích cực hơn.

Giá lại tạo nên một đỉnh mới trong sóng 4 và đi xuống trong sóng 5.

Cuối cùng, giá lại đi lên trong sóng 6, phá vỡ một ngưỡng chặn mạnh và hoàn thiện mô hình giá.

Đặc trưng:

- Có một ngưỡng hỗ trợ hoặc kháng cự mạnh

- Nêm được tạo thành từ 5 sóng.

- Bạn cần có hai điểm dao động thấp nhất và hai điểm dao động cao nhất để tạo thành một hình nêm.

- Nếu L là chiều dài của hình nêm, sự phá vỡ là chính xác khi nó diễn ra trong khu vực nằm giữa 2/3 L và 1/3 L tính từ dưới hình nêm lên. Sự phá vỡ diễn ra trong khu vực từ 2/3 L và 1/3 L. Sự phá vỡ nằm ngoài khu vực này là không chính xác.

- Để bắt đầu giao dịch tại thời điểm của sự phá vỡ, hãy đặt mức cắt lỗ của bạn thấp hơn ngưỡng chặn mạnh vừa bị phá vỡ (nếu bạn đang mở một trạng thái mua) hoặc cao hơn ngưỡng chặn này (nếu bạn đang bán ra). Mục tiêu giá là chiều cao của cạnh đáy hình nêm tính từ điểm phá vỡ.

- Một cách khác để đưa ra mục tiêu giá là tính toán chênh lệch giữa điểm phá vỡ và cạnh đáy của hình nêm tính từ điểm phá vỡ theo chiều diễn biến của nó. Sự chênh lệch giữa điểm phá vỡ và cạnh đáy của hình nêm được tạo thành từ sóng 5 và 6 trong Hình 51. Mục tiêu giá này có nhiều khả năng được đạt tới hơn.

- Sau thời điểm phá vỡ, giá có thể quay lại mức phá vỡ để từ đó tiếp tục đi theo xu hướng của quá trình này.